-

Stephan Gehling

- Archivierung

Dokumente!

Im Büroalltag kommen wir nicht an ihnen vorbei, egal ob analog oder digital.

Und zugegeben, oft sind sie ein wenig lästig: Ein Schreibtisch voller Papier oder ein Desktop- Hintergrundbild voller Dateien – wir kennen es alle.

Da ist es ein Leichtes, reinen Tisch zu machen oder alle digitalen Dokumente zu löschen.

Dabei ist uns meistens nicht bewusst, dass viele dieser Dokumente, die wir täglich bearbeiten, gesetzeskonform, d. h. revisionssicher archiviert werden müssen.

Laut Gesetzgeber dienen Aufbewahrungspflichten der Sicherung von Dokumenten zur Nachprüfbarkeit.

So können das Geschäft, die Situation und die finanziellen Transaktionen eines Unternehmens stets geprüft werden, wodurch es für externe Stellen kontrollierbar bleibt.

In diesem Ratgeber erläutern wir Aufbewahrungspflichten und erörtern, wie sie sich in Deutschland, Österreich und der Schweiz unterscheiden.

Zudem gehen wir darauf ein, womit Sie bei der Nichteinhaltung von Aufbewahrungspflichten rechnen müssen und wie es erst gar nicht so weit kommen muss.

Falls Sie erst später tiefer in das Thema eintauchen wollen, laden Sie gerne unseren kurzen Ratgeber herunter!

Inhaltsangabe

Aufbewahrungsplicht: Definition

Aufbewahrungspflichten definieren, welche Geschäftsunterlagen für wie lange aufbewahrt werden müssen.

Der Gesetzgeber verfolgt hier zwei Ziele:

- Eine ordentliche und gesetzeskonforme Aufbewahrung ermöglicht Ihnen stets einen einfachen Zugriff auf relevante Dokumente.

- Eine ordentliche und gesetzeskonforme Aufbewahrung ermöglicht dem Finanzamt einen unkomplizierten Zugriff auf Geschäftsunterlagen – was besonders im Falle einer Betriebsprüfung wichtig ist.

Mit einer ordentlichen und gesetzeskonformen Aufbewahrung meint der Gesetzgeber die revisionssichere Archivierung. Hier erklären wir, was Revisionssicherheit bedeutet und wie sie revisionssicher archivieren können.

Weitere Grundlagen:

- Die Aufbewahrungsfrist beginnt mit dem Ablauf des Geschäftsjahres, in dem ein Dokument entstanden, eingegangen oder zuletzt bearbeitet wurde.

- Solange die Aufbewahrungspflicht nicht abgelaufen ist, ist es Unternehmen nicht gestattet, relevante Geschäftsunterlagen zu vernichten. Hier erfahren Sie, welche Unterlagen in Deutschland im Jahr 2022 vernichtet werden können.

Die Gesetzeslage umfasst folgende Kriterien:

- Aufbewahrungspflichten für bestimmte Dokumente

- Aufbewahrungsfristen je nach Art des Dokuments

Details zu den spezifischen Aufbewahrungspflichten- und fristen in Deutschland, Österreich und der Schweiz finden Sie in den weiteren Abschnitten.

Dokumentenarten in Unternehmen

Unternehmen erzeugen und speichern eine Vielzahl von Dokumenten, sowohl in physischer als auch in digitaler Form. Hier sind einige der häufigsten Dokumentenarten, die in Unternehmen anfallen.

Jedes dieser Dokumente muss gemäß den gesetzlichen Bestimmungen und unter Berücksichtigung von Datenschutz und Datensicherheit aufbewahrt werden. Die Aufbewahrungspflichten können je nach Art des Dokuments und den spezifischen gesetzlichen Anforderungen variieren.

Finanz- und Buchhaltungsdokumente

Dies umfasst Jahresabschlüsse, Bilanzen, Gewinn- und Verlustrechnungen, Quittungen, Steuererklärungen, Rechnungen, Gehaltsabrechnungen, Bankauszüge und Kreditoren- sowie Debitorenunterlagen. Diese Dokumente sind oft für Steuer- und Buchhaltungszwecke erforderlich und müssen in der Regel für eine bestimmte Zeit aufbewahrt werden.

Personalunterlagen

Diese können Arbeitsverträge, Bewerbungsunterlagen, Personalakten, Gehalts- und Sozialversicherungsunterlagen, Weiterbildungsnachweise, Zeiterfassungen und Urlaubsanträge umfassen. Einige dieser Unterlagen müssen aufgrund von arbeits- und sozialversicherungsrechtlichen Vorschriften aufbewahrt werden.

Unternehmens- und Verwaltungsdokumente

Dazu gehören Handelsregisterauszüge, Satzungen, Gesellschaftervereinbarungen, Protokolle von Vorstands- oder Gesellschafterversammlungen, Genehmigungen, Lizenzen und Versicherungspolicen.

Vertragsunterlagen

Darunter fallen Verträge mit Kunden, Lieferanten, Dienstleistern und Partnern, einschließlich Verkaufsverträge, Lieferverträge, Dienstleistungsverträge, Lizenzverträge und Geheimhaltungsvereinbarungen.

Korrespondenzen

Dies umfasst Handels- und Geschäftsbriefe, E-Mails und sonstige digitale Korrespondenz, die für die Geschäftstätigkeit oder für rechtliche Fragen relevant sein kann.

Aufbewahrungspflicht: Deutschland

In Deutschland gilt, wer buchführungspflichtig ist, hat auch eine Aufbewahrungspflicht.

Dazu zählen Handelsgesellschaften (u.a. AG, GmbH, OHG und KG), und Land- und Forstwirte sowie Gewerbetreibende, die bestimmte Gewinn- und Umsatzgrenzen überschreiten:

- Land- und Forstwirte mit einem Gewinn von mehr als 60.000 € im Kalenderjahr oder einer Nutzfläche mit einem Wirtschaftswert von mehr als 25.000 €.

- Gewerbetreibende, die mehr als 600.000 € Umsatz oder 60.000 € Gewinn pro Jahr erwirtschaften.

Die wesentlichen Vorschriften zur Aufbewahrung von Geschäftsunterlagen finden sich im Handelsgesetzbuch (HGB) und in der Abgabenordnung (AO).

Handelsgesetzbuch (HGB)

Nach § 257 Abs. 1 Nr. 2 und 3 HGB sind Geschäftspapiere und sonstige Unterlagen mit kaufmännischer und steuerlicher Bedeutung, empfangene Handelsbriefe, und Kopien abgesandter Handelsbriefe sechs Jahre aufzubewahren.

Nach § 257 Abs. 1 Nr. 1 und 4 HGB sind Handelsbücher, Eröffnungsbilanzen, Inventare, Jahresabschlüsse, Einzelabschlüsse nach § 325 Abs. 2a HGB, Lageberichte, Konzernabschlüsse, Konzernlageberichte, sowie die zu ihrem Verständnis erforderlichen Arbeitsanweisungen und sonstigen Organisationsunterlagen, zehn Jahre aufzubewahren.

Das Handelsgesetzbuch gibt außerdem an, dass Unterlagen so gestaltet werden müssen, dass alle Geschäftsvorfälle auch von Dritten (z. B. dem Finanzamt) lückenlos nachvollzogen werden können.

Zudem gilt zu beachten, dass Eröffnungsbilanzen, Konzernabschlüsse und Jahresabschlüsse als Originale aufbewahrt werden müssen.

Alle anderen Dokumente können digital gespeichert werden, sofern die Grundsätze zum Datenzugriff und zur Prüfbarkeit digitaler Unterlagen (GDPdU) erfüllt, und sie abrufbar und lesbar sind (§257 Abs. 3 Satz 1 HGB).

Grundsätzlich sollten Sie also den Grundsätzen einer ordnungsgemäß geführten Buchführung befolgen (siehe: Archivierung).

Abgabenordnung (AO)

Die Abgabenordnung (AO) ist ein elementarer Teil des Steuerrechts und ist grundsätzlich mit den Vorschriften des Handelsgesetzbuches abgestimmt.

Ähnlich wie beim Handelsgesetzbuch sind alle Unternehmen der Aufbewahrungspflicht nach dem deutschen Steuerrecht verpflichtet, wenn sie buchführungspflichtig sind.

Mit § 140 AO geht diese Aufzeichnungspflicht jedoch über das Steuerrecht hinaus.

Der Sinn und Zweck der Abgabenordnung (§ 147) ist es, die Feststellung und Nachprüfung von steuerlich relevanten Tatbeständen (Gewinne und Umsätze) zu erleichtern.

Aufbewahrungsfristen Deutschland

Unter Berücksichtigung des § 147 der Abgabenordnung (AO) in Deutschland müssen Unternehmen eine Reihe von Dokumenten und Aufzeichnungen aufbewahren. Hier sind die genauen Aufbewahrungsfristen:

Die folgenden Unterlagen müssen 10 Jahre aufbewahrt werden:

-

Bücher, Aufzeichnungen, Lageberichte, Inventare, Jahresabschlüsse, Einzel- und Konzernabschlüsse, Eröffnungsbilanzen, Arbeitsanweisungen und Organisationsunterlagen.

-

Unterlagen, die nach anderen steuerlichen Vorschriften aufbewahrt werden müssen (z.B. Unterlagen über elektronisch erbrachte Dienstleistungen, Telekommunikations-, Rundfunk- und Fernsehdienstleistungen, die an Nichtunternehmer in EU-Mitgliedstaaten erbracht werden und für die der Mini-One-Stop-Shop (MOSS) in Anspruch genommen wird).

Die folgenden Unterlagen müssen 6 Jahre aufbewahrt werden:

-

Empfangene Handels- oder Geschäftsbriefe und Wiedergaben der abgesandten Handels- oder Geschäftsbriefe.

-

Andere Unterlagen, soweit sie für die Besteuerung von Bedeutung sind.

Es ist wichtig zu beachten, dass die Aufbewahrungsfristen mit dem Ende des Kalenderjahres beginnen, in dem die letzte Eintragung in das Buch gemacht, das Inventar, die Eröffnungsbilanz, der Jahresabschluss oder der Lagebericht aufgestellt, der Handels- oder Geschäftsbrief empfangen oder abgesandt wurde oder der Buchungsbeleg entstanden ist.

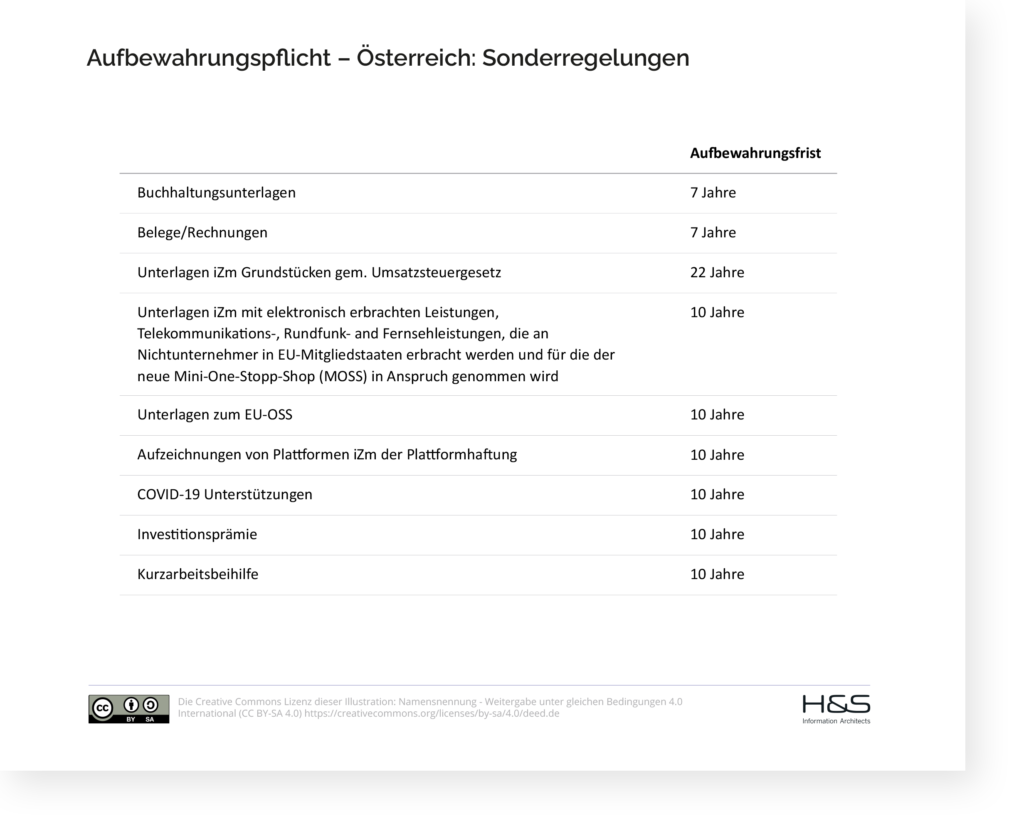

Aufbewahrungspflicht: Österreich

Für Bücher, Aufzeichnungen, Belege und Geschäftspapiere besteht in Österreich gemäß § 132 Bundesabgabenordnung eine Aufbewahrungspflicht von sieben Jahren.

Darüber hinaus müssen Unterlagen länger aufbewahrt werden, wenn sie bei einem anhängigen gerichtlichen oder behördlichen Verfahren (§ 212 UGB), oder wenn sie bei anhängigen Abgabenverfahren (§ 132 Abs. 1 AO), von Bedeutung sind.

Geschäftsunterlagen können in Papierform oder digital aufbewahrt werden.

Bei der digitalen Aufbewahrung ist es jedoch wichtig, dass die vollständige, geordnete, inhaltsgleiche und urschriftgetreue Wiedergabe bis zum Ende der Aufbewahrungsfrist stets aufrechterhalten wird.

Aufbewahrungspflicht: Schweiz

Laut Obligationenrecht Artikel 958f Ziffer 1 sind Geschäftsbücher, Geschäftskorrespondenzen und Buchungsbelege zehn Jahre aufzubewahren.

Für Geschäftsunterlagen, die mit unbeweglichen Gegenständen zusammenhängen, gilt in der Schweiz eine Aufbewahrungspflicht von 20 Jahren.

Die Aufbewahrungspflicht wird auch nochmal im Mehrwertsteuergesetz mit Artikel 70 untermauert.

Bei einer ausstehenden Steuerforderung dauert die Aufbewahrungspflicht so lange an, bis sie verjährt.

Gewisse Unterlagen in der Schweiz müssen in schriftlicher Form und unterzeichnet aufbewahrt werden – z. B. Jahresrechnung und Revisionsbericht – alle anderen Dokumente – z. B. Geschäftsbücher, Buchungsbelege und Korrespondenzen – dürfen digital aufbewahrt werden.

Die Lesbarkeit digital archivierter Dokumente muss durchgehend gewährleistet sein und sie müssen so gesichert werden, dass jede Manipulation klar erkennbar ist.

Verletzung von Aufbewahrungspflichten

Jedem Unternehmen ist dringend zu empfehlen, seinen Aufbewahrungspflichten nachzukommen.

Die Nichteinhaltung der Aufbewahrungspflichten kann ernsthafte Konsequenzen für ein Unternehmen haben. Diese Konsequenzen können strafrechtlicher, zivilrechtlicher oder steuerrechtlicher Natur sein und variieren je nach Rechtsordnung und spezifischer Situation.

Aufbewahrungspflicht: Analoge & digitale Archivierung

Wie bereits erwähnt, muss die Archivierung von Geschäftsunterlagen revisionssicher erfolgen, um der Aufbewahrungspflicht nachzukommen.

Manche Geschäftsunterlagen müssen in analoger Form aufbewahrt werden, der Großteil darf jedoch digital archiviert werden.

Für die Verwaltung von digitalen Dokumenten ist daher ratsam, eine Archivierungssoftware einsetzen.

Dadurch sparen Sie nicht nur Lagerraum, sondern erfüllen gleichzeitig auch Ihre Pflicht zur revisionssicheren Archivierung, welches letztendlich Ihrer Aufbewahrungspflicht zugutekommt.

Welche Dokumente müssen in Papierform aufbewahrt werden

Es ist wichtig zu beachten, dass sich die Anforderungen an die Aufbewahrung von Dokumenten in Papierform je nach Land und spezifischer Rechtsprechung unterscheiden können. Im Allgemeinen haben viele Länder und Branchen jedoch Vorschriften, die die Aufbewahrung bestimmter Dokumente in Papierform erfordern.

Obwohl in den letzten Jahren die digitalisierte Aufbewahrung von Dokumenten immer mehr an Bedeutung gewinnt, gibt es immer noch bestimmte Dokumente, die in Papierform aufbewahrt werden müssen, insbesondere wenn die elektronische Aufbewahrung den rechtlichen Anforderungen nicht entspricht.

Die folgenden Dokumente müssen in der Regel in Papierform aufbewahrt werden:

- Urkunden: Beispielsweise notariell beglaubigte Verträge oder Grundbucheinträge. Sie haben eine besondere Beweiskraft, die durch eine elektronische Kopie nicht ersetzt werden kann.

- Dokumente, bei denen das Original für die Beweisführung wichtig sein könnte, wie handschriftliche Notizen oder Unterschriften.

- Bestimmte Steuerunterlagen, wie Jahresabschlüsse, Bilanzen, Buchungsbelege usw., müssen unter Umständen in Papierform aufbewahrt werden, speziell, wenn sie nicht ordnungsgemäß elektronisch archiviert werden können.

Fazit

Unternehmen müssen stets darauf achten, dass relevante Dokumente gesetzeskonform d. h. revisionssicher aufbewahrt werden.

Laut Gesetzgeber dienen Aufbewahrungspflichten der Sicherung von Dokumenten zur Nachprüfbarkeit.

Das ermöglicht externen Stelle einen unkomplizierten Zugriff auf Geschäftsunterlagen – was besonders im Falle einer Betriebsprüfung wichtig ist.

Aufbewahrungspflichten unterscheiden sich in Deutschland, Österreich und der Schweiz, welche Sie jederzeit berücksichtigen sollten.

Setzen Sie Aufbewahrungspflichten ordentlich und gesetzeskonform um, müssen Sie letztendlich nicht mit empfindlichen Strafen rechnen – was immer sinnvoll ist.

Wir haben Ihr Interesse an einer Archivierungssoftware geweckt?

Vereinbaren Sie gerne ein unverbindliches Beratungsgespräch mit uns!

Beitrag teilen

Stephan Gehling

Seit 2007 bei der H&S Heilig und Schubert InformationsManagement GmbH in Schwabach tätig und verantwortlich für den Geschäftsbereich Business Communication Solutions. Mit über 25 Jahren IT- und Projekterfahrung fungiere ich als Spezialist im Bereich Archivierungslösungen und Microsoft 365 Cloud Produkte.

Als Wirtschaftsinformatiker mit Master of Business Administration und Microsoft Certified IT Professional (MCITP) war ich unter anderem schon bei der Siemens AG für den Lösungsvertrieb im Umfeld IP Networking und Security verantwortlich. Im Rahmen meiner BITKOM Aktivitäten engagiere ich mich im Arbeitskreis Business Communication Solutions.

Große Freude bereitet es mir, neue Technologien und Wege mit Partnern und Kunden zu beschreiten und diese erfolgreich zu etablieren.

Beratungsgespräch

Machen Sie auch Ihr Unternehmen zur Hochleistungsorganisation.